Những rủi ro khi nợ thẻ tín dụng quá hạn và giải pháp quản lý nợ quá hạn hiệu quả

1. Thực trạng quá hạn thẻ tín dụng tại các Ngân hàng thương mại

Để giảm bớt các rủi ro trong thanh toán bằng tiền mặt, ngân hàng phát hành nhiều loại thẻ thanh toán trong nước và quốc tế. Thị trường TTD đang có sự cạnh tranh khốc liệt giữa các ngân hàng. Nhằm gia tăng thị phần, các ngân hàng đều đưa ra chính sách ưu đãi thu hút khách hàng khiến người dùng dễ dàng có được loại thẻ chi tiêu trước, trả tiền sau. Thông thường, các ngân hàng sẽ cấp một hạn mức thẻ ban đầu tương đương với từ 2 đến 3 lần thu nhập hàng tháng, sau khi sử dụng thẻ thường xuyên một thời gian, người dùng có thể xin tăng hạn mức thẻ tuỳ theo nhu cầu chi tiêu của mình.

Một số ngân hàng thương mại (NHTM) miễn phí phát hành thẻ nhưng chủ thẻ phải chịu phí thường niên và các loại phí khác theo hợp đồng đã ký với NHTM. Mức phí khách hàng phải chịu khác nhau ở các NHTM và tùy vào từng loại thẻ, hạn mức càng cao và càng nhiều ưu đãi đi kèm sẽ có mức phí càng cao.

Các loại phí cơ bản của việc sử dụng TTD ở các NHTM thường là phí rút tiền mặt, phí phạt chậm thanh toán, phí chuyển đổi tiền tệ… các loại phí này thường được tính từ 3%-6% trên số tiền giao dịch. Các loại phí khác như phí thường niên, phí phát hành, phí thông báo mất cắp… là một số tiền tuyệt đối từ vài chục đến vài trăm nghìn mỗi lần phát sinh.

Trong thời gian gần đây, thị trường thẻ tín dụng Việt Nam chứng kiến sự cạnh tranh mạnh mẽ giữa các ngân hàng trong nước và các ngân hàng nước ngoài. Với sự tham gia của các ngân hàng lớn nước ngoài như: HSBC, Standard Chartered hay ANZ, thị trường TTD Việt Nam đang trở nên sôi động. Trên các phương tiện thông tin như điện thoại, thư điện tử, mạng xã hội facebook… các nhân viên của những ngân hàng này đang ráo riết liên lạc với khách hàng để tiếp thị các chương trình khuyến mãi TTD.

Để phát triển khách hàng, các ngân hàng nước ngoài thường cho nhân viên trực tiếp tới từng công sở, doanh nghiệp… để thuyết phục khách hàng đăng ký mở TTD với thủ tục đơn giản, nhanh gọn và rất nhiều ưu đãi như: hoàn lại tiền trong giao dịch đầu tiên, nhận ngay tiền thưởng khi đạt một doanh số giao dịch nhất định, tham gia các chương trình giảm giá hay mua hàng trả góp không lãi suất. Cách tiếp thị nhỏ lẻ nhưng mạnh mẽ của các ngân hàng nước ngoài khiến cho các nhà băng trong nước phải vất vả khi khách hàng của họ bắt đầu bị thuyết phục bởi cung cách phục vụ chuyên nghiệp.

Chiến dịch TTD được triển khai trong bối cảnh nợ xấu có nguy cơ lan rộng. Sự khôn ngoan của các nhà băng ngoại là đẩy mạnh hoạt động trong lúc các ngân hàng nội địa đang loay hoay với bài toán xử lý nợ xấu. Thời kỳ vàng son với những khoản tín dụng hàng ngàn tỷ đồng cho các tập đoàn kinh tế đã qua rồi. Như thế, TTD đang trở thành mảnh đất màu mỡ mà ngân hàng nào cũng muốn dành phần. Thậm chí để tăng doanh số, nhân viên một số NHTM thừa nhận đang chạy chỉ tiêu mở thẻ tín dụng nên phải tìm kiếm khách hàng, thậm chí mời bạn bè, người quen mở thẻ để đạt doanh số.

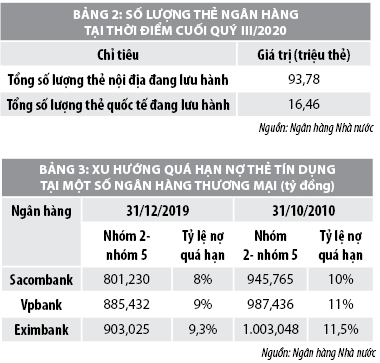

Tính đến cuối quý III/2020, tổng số lượng thẻ nội địa đang lưu hành là 93,78 triệu thẻ, tổng số lượng thẻ quốc tế đang lưu hành là 16,46 triệu thẻ. Do ảnh hưởng của Covid-19, tốc độ tăng trưởng doanh số sử dụng thẻ toàn thị trường 6 tháng đầu năm 2020 giảm xuống 9% (tổng doanh số sử dụng thẻ toàn thị trường năm 2019 đạt 24%). Trong đó, tăng trưởng doanh số sử dụng thẻ nội địa giảm xuống còn 6% trong 6 tháng đầu năm 2020 (năm 2019 tăng trưởng 19%). Doanh số sử dụng thẻ quốc tế vẫn tăng tốt ở mức 22% trong 6 tháng đầu năm 2020 (năm 2019 đạt 47%).

Quá hạn thanh toán thẻ tín dụng thường xảy ra khi chủ thẻ không có khả năng thanh toán hoặc không thanh toán đầy đủ các khoản chi tiêu bằng thẻ tín dụng hoặc do chi tiêu quá đà không có kế hoạch cũng như phương án tài chính thích hợp thậm chí quên mất thời hạn phải thanh toán khoản chi tiêu từ thẻ tín dụng. Khi ngân hàng đồng ý phát hành thẻ cũng có nghĩa là cam kết cho chủ thẻ vay tiền, nếu như chủ thẻ không thanh toán hoặc không đủ khả năng thanh toán các khoản chi tiêu đó ngân hàng sẽ bị mất vốn. Nếu hiện trạng này xảy ra với số lượng và quy mô lớn sẽ dẫn đến tình trạng vỡ nợ, ngân hàng bị mất vốn và có thể dẫn đến phá sản như đối với trường hợp cho vay không thu hồi được.

2. Nếu bạn không thanh toán thẻ tín dụng đầy đủ sẽ ra sao?

Trường hợp bạn không thanh toán thẻ tín dụng đầy đủ sẽ phải chịu những khoản phí phạt do ngân hàng phát hành thẻ ban hành bên cạnh việc phải chi trả thêm khoản lãi suất cho khoản tiền chưa thanh toán. Như vậy, nếu không thanh toán đầy đủ khoản nợ từ thẻ tín dụng, bạn sẽ phải chịu các loại phí, lãi suất sau:

- Phí phạt quá hạn/Phí trả chậm: Nếu bạn không thanh toán đầy đủ và đúng hạn số tiền tối thiểu phải trả cho ngân hàng thì bạn sẽ bị tính phí phạt quá hạn hay còn được gọi là phí trả chậm. Phí này được các ngân hàng áp dụng tối thiểu là 5%/lần trên tổng số tiền bạn đã sử dụng từ thẻ tín dụng của mình.

- Lãi suất thẻ tín dụng: Số tiền bạn chưa trả, hoặc trả chưa hết, mới trả được một phần sẽ được ngân hàng tiếp tục tính lãi suất từng ngày cho đến khi bạn trả xong. Khoảng lãi suất này có ngân hàng áp dụng lên đến 30%.

Thẻ tín dụng

Trường hợp ví dụ:

Không để nợ quá hạn dù chỉ… 1.000 đồng:

Ông Phan Dũng Khánh, chủ thẻ tín dụng HSBC, vừa chia sẻ trên mạng xã hội về việc nợ quá hạn 400.000 đồng nhưng bị tính lãi và phạt đến gần 3 triệu đồng, gấp 7,5 lần số tiền gốc. Theo đó, do phải chuyển nhà và mua thêm vật dụng nên tiền thanh toán thẻ tín dụng mở tại HSBC trong tháng 4 của ông lên tới hơn 100,4 triệu đồng, trả nợ trước ngày 16-5.

Ngày 7-5, ông Khánh ra NH để trả tiền nhưng máy ATM của HSBC chỉ cho phép nộp tối đa 100 triệu đồng, còn nợ lại 400.000 đồng và dự định hôm sau nộp tiếp.

Tuy nhiên, do bận công việc và nghĩ rằng nếu có bị tính lãi với số dư nợ hơn 400.000 đồng cũng chỉ khoảng vài chục ngàn đồng nên ông Khánh để luôn đến kỳ sao kê tháng 5.

“Đến ngày 21-5, tôi sao kê thì tá hỏa vì lãi đến gần 3 triệu đồng, gấp 7,5 lần số tiền gốc tôi còn nợ là hơn 400.000 đồng, nghĩa là lãi tới gần 650%/tháng”, ông Khánh cho biết.

Khi liên lạc với HSBC để khiếu nại, ông Khánh được giải thích là tiền lãi tính trên mức hơn 100,4 triệu đồng cộng với 27 triệu đồng quẹt thẻ sau đó, dù kỳ hạn của 27 triệu đồng này đến giữa tháng 6 mới phải trả. Theo ông Khánh, quy định như vậy là đẩy phần khó về cho khách hàng.

Trên thực tế, nếu biết cách sử dụng, khách hàng lợi rất nhiều khi dùng thẻ tín dụng. Thay vì phải dùng tiền mặt thanh toán ngay khi mua hàng hóa, dịch vụ…, người dùng có thể cà thẻ, số tiền thay vì phải thanh toán có thể đem gửi tại NH vẫn được hưởng lãi. Ngoài ra còn được hưởng ưu đãi, tích điểm. Để không bị trễ hạn thanh toán, chủ thẻ phải hỏi rõ ngày chốt sổ đồng thời theo dõi sao kê và tin nhắn thông báo từ các NH để tránh bị phạt do trễ hạn thanh toán. Ngoài ra, chủ thẻ có thể đăng ký trích nợ tự động để không bị trễ hạn.

3. Giải pháp quản lý, ngăn chặn nợ quá hạn thẻ tín dụng, thu hồi nợ quá hạn hiện hữu tại các ngân hàng

Nhằm quản lý, ngăn chặn nợ quá hạn thẻ tín dụng, thu hồi nợ quá hạn hiện hữu tại các ngân hàng thương mại, cần triển khai một số giải pháp trọng tâm sau:

Thứ nhất, phân tích nợ quá hạn theo nhóm. Nợ quá hạn thẻ tín dụng ngoài phân loại theo Trung tâm thông tin tín dụng quốc gia (CIC) chia thành 5 nhóm như nợ đủ tiêu chuẩn nhóm 1, nợ cần chú ý nhóm 2, nợ dưới tiêu chuẩn nhóm 3, nợ nghi ngờ nhóm 4, nợ có khả năng mất vốn nhóm 5… thì các ngân hàng có thể phân loại nợ theo các nhóm như: Nhóm không còn ở địa phương, nhóm còn ở địa phương.

Đối với nhóm không còn ở địa phương: Nếu khách hàng tử vong, ngân hàng cần tiến hành thu thập giấy chứng tử, xử lý rủi ro dứt điểm.

Đối với nhóm không còn ở địa phương, do vỡ nợ hoặc bỏ trốn, ngân hàng cần nhóm các khách hàng theo từng khu vực, định kỳ liên lạc tổ dân phố, công an phường, hàng xóm, người thân (tham chiếu, hôn phối) để nắm thông tin.

Đối với nhóm khách hàng còn ở địa phương: Khách hàng chây ì không hợp tác trả nợ, tiến hành khởi kiện ngay đối với các khách hàng nợ từ nhóm 3 trở lên. Đồng thời, xem xét, điều tra mối quan hệ của khách hàng, để đánh vào tâm lý, đó là những cá nhân, những mối quan hệ mà khách hàng không thể để mất danh dự… khéo léo trong các lần đến thu nợ, đàm phán, nói chuyện với khách hàng.

Đối với các khách hàng hợp tác, nhanh chóng tìm phương án xử lý dứt điểm dư nợ thẻ bằng nhiều biện pháp: trả góp, nhờ người thân hỗ trợ…

Thứ hai, ngăn chặn rủi ro quá hạn thẻ tín dụng. Hiện nay, thẻ ngân hàng là phương tiện thanh toán được khách hàng ưa chuộng và sử dụng phổ biến. Với các tiện ích khi sử dụng thẻ khẳng định về sự tiên tiến của công nghệ, dịch vụ thẻ của Sacombank đã và đang góp phần xây dựng hình ảnh thân thiện, văn minh, hiện đại trong mắt khách hàng. Vì vậy, việc phòng ngừa, quản lý rủi ro trong hoạt động thẻ là một vấn đề rất quan trọng. Các rủi ro có thể xảy ra như chuyên viên khách hàng do áp lực chỉ tiêu nên không thẩm định kỹ hoặc liên kết với đơn vị chấp nhận thẻ thực hiện sai quy định, khách hàng giả mạo hồ sơ đề nghị cấp thẻ tín dụng hoặc khách hàng sử dụng thẻ thông đồng với đơn vị chấp nhận thẻ thực hiện các giao dịch khống.

Cần rà soát các khách hàng sử dụng thẻ tín dụng để bán chéo triệt để các sản phẩm của ngân hàng, gắn thu nợ TTD với tài khoản thanh toán, phát hiện sớm nguy cơ phát sinh rủi ro từ phía khách hàng. Định kỳ, thực hiện lấy danh sách các tài khoản trễ hạn, theo dõi đôn đốc Chủ thẻ thanh toán để không chuyển nợ quá hạn Nhóm 2; Gọi điện thoại thu nợ thẻ tín sụng theo danh sách phòng Kiểm soát rủi ro gửi cảnh báo TTD trễ hạn và sắp nhảy Nhóm.

Thực hiện quy trình thẩm định thẻ tín dụng cho khách hàng mới dựa theo các chỉ tiêu chung: nhu cầu thực sự cần thiết cuả khách hàng, thu nhập ổn định tại khách hàng và cư trú tại địa phương. Trong quá trình thẩm định phải vào được nhà khách hàng đang sinh sống thực tế để xác minh thẩm định thông tin khách hàng; Đến cơ quan, nơi làm việc, nơi tạo ra nguồn thu nhập, cập nhật thêm thông tin lân cận nhà khách hàng, nơi làm việc. Tra cứu thêm các thông tin khách hàng từ các trang mạng xã hội: facebook, zalo…

Thứ ba, tạo động lực cho nhân viên để tích cực hơn trong công tác thu hồi thẻ tín dụng. Việc thu hồi nợ quá hạn thẻ tín dụng tốt sẽ tạo dựng thương hiệu, uy tín cá nhân trong việc làm tuân thủ và làm tốt định hướng của ngân hàng.

>>>>Xem thêm các bài viết khác trên CardTOT